炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:IPO再融资组/郑权

近日,A股上市公司涛涛车业发布港股招股书,“A+H”布局加快。

港股招股书显示,涛涛车业称2024年在全球电动低速车行业中收入排名第二。但公司2024年的营收仅30亿元左右,而据其他公开资料,营收规模百亿元左右的低速电动车车企仅在国内就有好几家。并且,涛涛车业招股书披露的市场份额第一的公司信息也与其他公开资料不一致。

2023年3月,涛涛车业刚在A股上市,募资20.07亿元。20亿元募资仅两年半,涛涛车业就再去港股募资。但涛涛车业账面并“不差钱”,并且前次IPO部分募投项目进度缓慢,因此港股募资的必要性、合理性存疑。

相比A股招股书,涛涛车业港股招股书用了大量的“人工智能”“具身智能” 等与时俱进的名词。但与同行公司相比,涛涛车业的研发费用率显著低于同行均值,同时销售费用率最高,毛利率也最高,这说明公司高毛利率更多的依靠营销而非研发。

“全球第二”的市场份额是否有水分?

招股书显示,涛涛车业是一家提供户外休闲及电动出行解决方案的全球领先企业,拥有四大自主品牌,包括DENAGO、GOTRAX、TEKO、TAO MOTOR。

2022年、2023年、2024年、2025年1—7月,涛涛车业营收分别为17.66亿元、21.44亿元、29.77亿元、20.68亿元;净利润分别为2.06亿元、2.80亿元、4.31亿元、4.33亿元。

招股书显示,根据弗若斯特沙利文的资料,按收入计,涛涛车业於2024年在全球电动低速车行业中排名第二,全球市场份额约为8.4%。

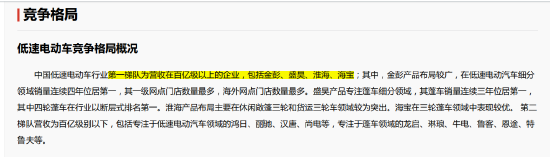

按照涛涛车业招股书及弗若斯特沙利文披露的资料,涛涛车业2024年的30亿元就能排名全球第二。但据头豹研究院《2024年低速电动车行业词条报告》,中国低速电动车行业第一梯队为营收在百亿级以上的企业,包括金彭、盛昊、淮海、海宝。

来源:头豹研究院

来源:头豹研究院

按照头豹研究院的数据,涛涛车业2024年30亿元的营收在国内最多排第五,与招股书及披露的弗若斯特沙利文的资料有很大的出入。

来源:招股书

来源:招股书

即便考虑到统计口径有差异,涛涛车业的招股书信息还是有一些问题。比如招股书披露,涛涛车业援引弗若斯特沙利文制作的2024年全球电动低速车企业排名及市场份额(按收入)表格,公司A 的市场份额最高,收入为4.8亿美元,市场份额为34.6%。招股书称“公司A”是一家成立于2007的非上市公司,专注于电动低速车的研发、生产与销售。

来源:公开资料

来源:公开资料

公开报道显示,弗若斯特沙利文2025年2月发布的《2024年全球低速电动汽车市场研究报告》中显示,金彭汽车以全渠道销量第一的成绩,再度荣登全球低速电动汽车行业榜首,成就低速电动汽车【第一品牌】。

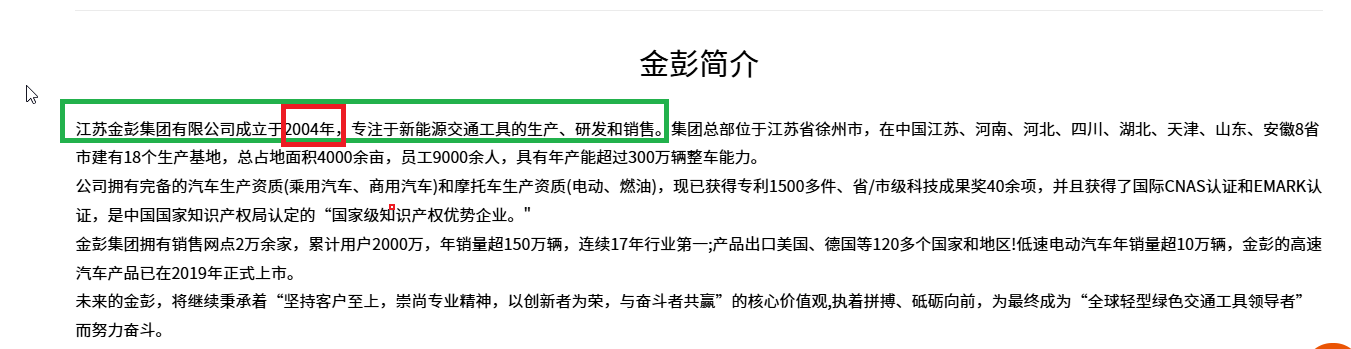

既然都是弗若斯特沙利文提供的资料,涛涛车业招股书披露的“公司A”很大可能是金彭,应该成立于2007年。

来源:金彭集团官网

来源:金彭集团官网

但官网显示,金彭电动车所属的江苏金彭集团有限公司成立于2004年。天眼查显示,江苏金彭集团有限公司成立于2009年7月,旗下子公司的成立时间都晚于2009年7月,这都与涛涛车业港股招股书披露的2007年有严重差异。

研发费用率几乎垫底 销售费用率最高

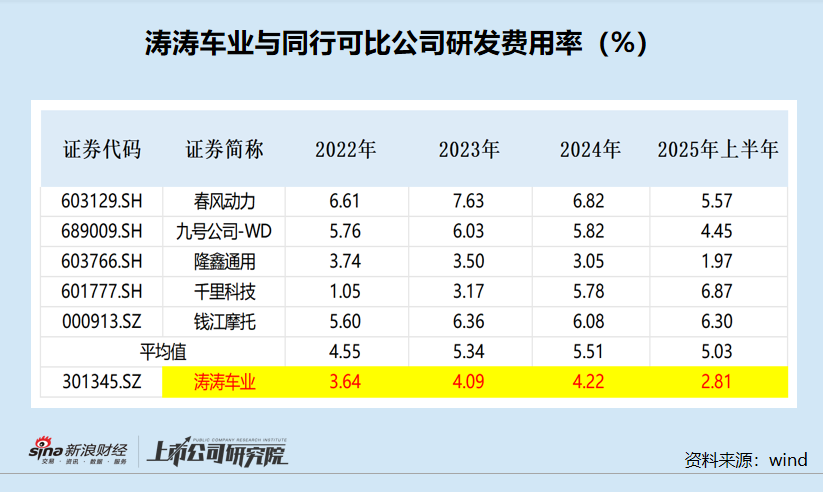

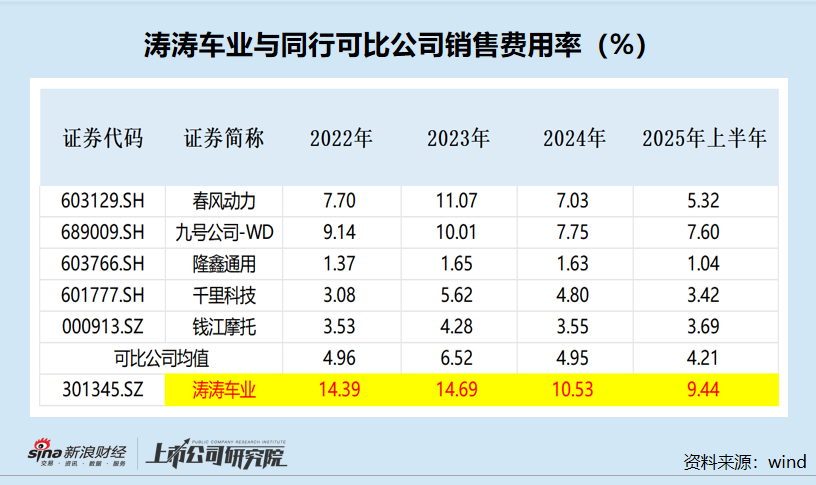

A股招股书中,涛涛车业将春风动力、九号公司-WD、隆鑫通用、千里科技、钱江摩托5家公司作为同行可比公司。

与同行可比公司相比,涛涛车业毛利率最高,2022—2024年、2025年上半年的毛利率分别为35.19%、37.29%、34.67%、39.79%,同行可比公司同期毛利率均值分别为19.34%、20.55%、20.12%、20.1%。不难看出,涛涛车业的毛利率高出同行可比公司一大截。

对于畸高的毛利率,涛涛车业表示有以下原因:境外收入占比高;拥有完整的供、产、销体系,产品核心部件自制率较高。

高毛利率背后,涛涛车业的研发费用率几乎是最低的,2022—2024年、2025年上半年的数据分别为3.64%、4.09 %、4.22%、2.81%,远低于同行可比公司同期均值4.55%、5.34%、5.51%、5.03% 。2024年和2025年上半年,涛涛车业的研发费用率仅高于隆鑫通用。

与相对较低的研发费用率形成对照的是,涛涛车业的销售费用率最高,2022—2024年、2025年上半年的数据分别为14.39%、14.69%、10.53%、9.44%,是同行可比公司同期均值的两倍以上。 2022—2024年、2025年上半年,5家同行可比公司的研发费用率均值分别为4.96%、 6.52%、4.95%、4.21%。

相比A股招股书,涛涛车业港股招股书用了大量的“人工智能”“具身智能” 等与时俱进的名词。涛涛车业虽在2025年7月宣布与上海开普勒机器人有限公司和宇树科技股份有限公司开展全面战略合作,进军人形机器人领域,但公司研发费用率偏低,而销售费用率最高,未来产品是否与这些概念相关还需要时间检验,这一“新故事”能否说服港股投资者为其不低的估值买单?

账面“不差钱”仍募资

2023年3月,涛涛车业刚在A股上市,募资20.07亿元。20亿元募资仅两年半,涛涛车业就再去港股募资。

截至2025年三季度末,涛涛车业账面上的货币资金为17.18亿元,有息负债合计仅7.85亿元。并且公司资产负债率不高,不到35%。

并且,涛涛车业部分A股IPO募投项目缓慢。截至2025年上半年年末,公司年产100万台智能电动车建设项目投资进度仅58.99%;年产4万台大排量特种车建设项目投资进度仅45.47%;营销网络建设项目投资进度仅32.32%。

在递交港股招股书前,涛涛车业进行了上市以来唯一一次中期分红,公司2025年上半年现金分红1.63亿元,几乎等于2022年度、2023年度全年分红。

招股书显示,曹马涛通过直接或间接持有涛涛车业67.41%的股份。这意味着,涛涛车业上市前的唯一一次中期分红的1.63亿元,约1.1亿元流入实控人口袋。

责任编辑:公司观察

微信扫一扫打赏

微信扫一扫打赏

支付宝扫一扫打赏

支付宝扫一扫打赏